ここ数年、自由貿易を前提に築かれてきた国際ビジネスの常識が、音を立てて崩れ始めています。2026年の世界は、単なる関税引き上げの時代ではなく、国家安全保障、環境規制、デジタル主権が複雑に絡み合う「管理された貿易」の局面に入りました。

米中対立の長期化、WTOの機能不全、欧州のCBAM本格適用などは、ニュースとして知っていても、自社の経営やキャリアにどう影響するのかを具体的に理解できていない方も多いのではないでしょうか。特に日本企業にとっては、これまで有効だった品質やコスト競争力だけでは、市場へのアクセスすら保証されない現実が突きつけられています。

本記事では、2026年時点で顕在化しているグローバル貿易障壁の構造変化を整理し、その背景にある地政学と経済安全保障の論理を分かりやすく解説します。さらに、自動車、半導体、環境規制といった具体分野を通じて、日本企業が取るべき戦略的再編の方向性を明らかにします。読み終えたとき、これからの国際ビジネスを考えるための確かな視座を得られるはずです。

2026年の国際通商環境が迎えた決定的な転換点

2026年の国際通商環境は、戦後一貫して前提とされてきた自由貿易の論理が、制度的にも実務的にも限界を迎えた年として位置づけられます。市場原理を軸にしたルール主導型の貿易秩序から、国家が意図的に介入する管理型通商体制へと、質的転換が完了しました。この変化は一過性の政治イベントではなく、地政学、経済安全保障、産業政策が恒常的に融合した結果として現れています。

象徴的なのが、世界貿易機関の機能不全です。上級委員会の停止が長期化し、紛争解決という中核機能が事実上失われたことで、WTOはルールを執行する場ではなく、理念を確認する場へと後退しました。国際通貨基金やUNCTADも、2026年初頭の分析で、貿易摩擦の増加が「制度の欠陥」ではなく「各国の戦略的選好の反映」であると指摘しています。

この空白を埋めたのが、大国間のディールと規制の武器化です。関税、輸出管理、環境規制、データ規制が交渉カードとして常態化し、通商政策は経済合理性よりも安全保障上の信頼性を優先する設計思想へと移行しました。IMFによれば、2026年の世界経済成長率は3.3%と底堅さを保っていますが、その内実は分断された経済圏ごとの成長であり、統合的なグローバル市場の回復を意味しません。

| 比較軸 | 従来の通商体制 | 2026年の新体制 |

|---|---|---|

| 基本原理 | 自由化と無差別 | 安全保障と選別 |

| 主要プレーヤー | 多国間機関 | 国家・政府首脳 |

| 企業への影響 | コスト最適化重視 | 政治・規制対応力が競争力 |

UNCTADの統計では、2020年以降に導入された差別的貿易措置は約1万8,000件に達し、世界貿易量の約3分の2が何らかの非関税規制の影響下にあります。これは、関税水準の問題ではなく、市場アクセスそのものが条件付きになったことを意味します。環境、人権、サイバーセキュリティといった正当性の高い名目が、排除の論理として機能している点が2026年の特徴です。

日本企業にとって重要なのは、この転換点を「逆風」として嘆くことではありません。通商がもはや経営環境ではなく、経営課題そのものになったという現実を直視し、どの秩序の中で価値を提供するのかを選び取る必要があります。2026年は、国際通商がルールの時代を終え、戦略の時代へ完全に踏み込んだ分岐点なのです。

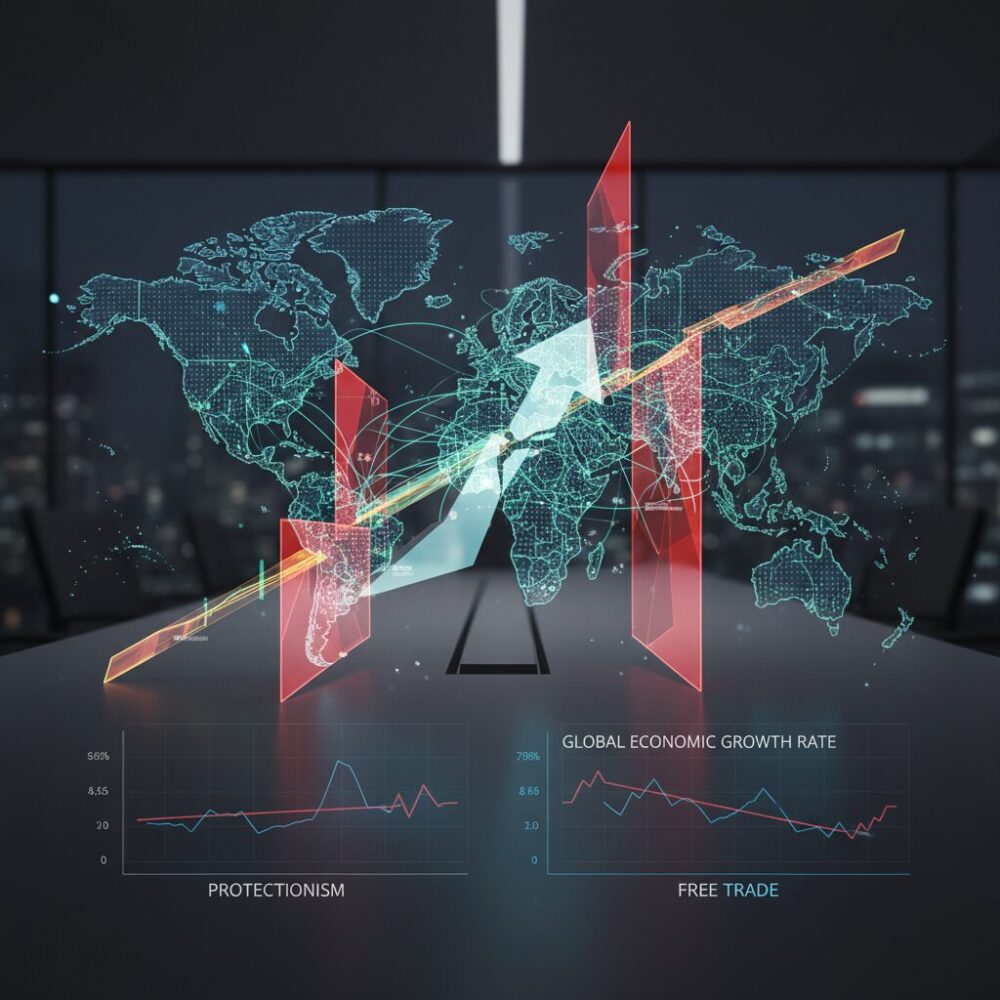

世界経済成長率から読み解く保護主義の恒常化

2026年の世界経済成長率は、主要国際機関の予測を見る限り、一見すると安定感を保っているように映ります。IMFは世界全体で3.3%成長と予測し、生成AIを中心とした技術投資が減速圧力を相殺すると分析しています。しかし、この数字を額面通りに受け取ることは危険です。**成長率の水準そのものよりも、その内訳と背景にある政策選択こそが、保護主義の恒常化を示しています。**

実際、OECDや国連、UNCTADの予測では、成長率はIMFより低く、2%台後半にとどまります。これらの機関は共通して、関税や規制の不確実性が投資判断を歪めている点を強調しています。とりわけUNCTADは、製造業分野における関税障壁の急増が需要を抑制し、成長の質を劣化させていると指摘しています。

| 予測機関 | 2026年成長率 | 重視するリスク要因 |

|---|---|---|

| IMF | 3.3% | 技術投資が政策逆風を相殺 |

| OECD | 2.9% | 関税不確実性と物価高 |

| UNCTAD | 2.6% | 製造業関税と政策不透明感 |

もう一つ重要なのが、成長の「乖離」です。先進国は1.8%成長にとどまる一方、新興・途上国は4%を超える成長を示しています。ただしこれは自由貿易の恩恵が再び広がったことを意味しません。むしろ、**サプライチェーン再編の受け皿となれた国だけが成長し、それ以外は市場から排除される選別の結果**と見るべきです。

この構造は、保護主義が景気後退時の一時的な防御策ではなく、平時の政策ツールとして定着したことを示しています。世界経済がプラス成長を維持しているにもかかわらず、各国が関税や非関税障壁を緩めないのは、自国の成長を他国との分業ではなく、国内産業の囲い込みで確保しようとしているためです。

IMF自身も、地政学的分断が中長期的に世界GDPを数%押し下げる可能性に言及しています。それでも各国が保護主義を選ぶのは、短期的な成長率よりも、**安全保障と産業支配力を優先する時代に入った**からに他なりません。2026年の成長率は、保護主義が失敗していないことの証拠ではなく、保護主義が「常態化した世界でも成長は続く」という新しい均衡点を示しているのです。

関税から非関税へ:貿易障壁の質的変化

2026年の国際通商環境を特徴づける最大の変化は、貿易障壁の主戦場が関税から非関税へと明確に移行した点です。関税は依然として存在感を持つものの、企業活動への実質的な制約力という観点では、規制・基準・手続きといった非関税障壁がはるかに大きな影響を及ぼしています。UNCTADによれば、現在では世界の貿易量のおよそ3分の2が、何らかの技術規制や行政措置の影響下に置かれています。

この変化の本質は、貿易障壁が「コスト」から「資格」へと性質を変えたことにあります。関税は支払えば通過できる一時的な負担でしたが、非関税障壁は基準を満たさなければ市場に入る資格そのものを失います。**価格競争力ではなく、制度対応力が市場アクセスを左右する時代**に入ったと言えます。

| 観点 | 関税障壁 | 非関税障壁 |

|---|---|---|

| 主な影響 | コスト増加 | 参入可否の決定 |

| 対応方法 | 価格転嫁・吸収 | 体制整備・データ対応 |

| 影響の持続性 | 短中期 | 中長期・構造的 |

具体例として象徴的なのが、環境・安全保障・人権を名目とした規制の拡大です。これらはWTO協定上も正当化されやすく、各国政府にとっては関税よりも使い勝手の良い政策手段となっています。IMFやOECDも、近年の通商制限の多くが関税ではなく規制措置として導入されている点を繰り返し指摘しています。

非関税障壁の厄介さは、その不透明性にもあります。法律や政省令だけでなく、行政裁量や運用ガイドラインによって実質的な差別が生じるケースが少なくありません。2026年に中国税関が米国製AI半導体の通関を事務的理由で拒否した事例は、形式上は中立的な手続きが、実際には地政学的対抗措置として機能し得ることを如実に示しました。

日本企業にとって重要なのは、非関税障壁を単なる「見えにくい壁」と捉えないことです。**これらは各国が何を守り、何を育てたいのかを示す政策メッセージ**でもあります。規制の背後にある意図を読み解き、自社の製品・プロセス・データ管理をどこまで適合させられるかが、2026年以降の競争力を左右する決定的な要因となっています。

米中関係の変質と管理されたデカップリング

2026年の米中関係は、もはや「対立か協調か」という二項対立では捉えられなくなっています。現在進行しているのは、全面的な経済断絶を避けつつ、リスクの高い分野だけを切り離す管理されたデカップリングです。国際通貨基金やUNCTADの分析によれば、世界貿易全体の分断コストを抑制するため、両国ともに相互依存を完全には放棄できないという現実的制約を強く意識しています。

象徴的なのが、2025年10月に成立した限定的な米中合意です。この合意では、2026年11月までの追加関税引き上げが一時停止され、輸出管理措置についても部分的な休戦が確認されました。**重要なのは、これが関係修復ではなく、摩擦を管理するための時間稼ぎに過ぎない点です。**半導体、AI、量子技術といった先端分野では、むしろ規制は制度化され、予見可能な形で固定化されつつあります。

実務レベルでは、米中双方が行政手続きを通じた圧力を巧妙に使い始めています。2026年1月に発生したNvidia製H200プロセッサの中国税関での通関拒否は、その典型例です。形式上は書類不備とされましたが、専門家の間では、米国の輸出規制に対する対抗的シグナルと受け止められています。**関税ではなく、通関、認証、ライセンスといった非可視的手段が主戦場になっている**ことが、2026年の最大の特徴です。

| 分野 | 米国の対応 | 中国の対応 |

|---|---|---|

| 先端半導体・AI | 輸出管理の恒久化、同盟国への同調要求 | 行政措置による選別的市場アクセス制限 |

| レガシー半導体 | 追加関税・調達制限の検討 | 国産品優先調達の強化 |

| 重要鉱物 | 同盟圏内での供給網再構築 | 輸出管理と精製工程の囲い込み |

また、米国通商政策では「ルールからディールへ」という転換が鮮明です。ジェミソン・グリア通商代表が主導するターンベリー体制の下で、最恵国待遇は形骸化し、関税や規制は恒常的な交渉カードとして運用されています。これにより、米中関係は安定したルールに基づく競争ではなく、**継続的な取引と再交渉を前提とした不安定均衡**に移行しました。

中国側も同様に、デカップリングを全面的には受け入れず、自国に有利な形で管理する戦略を取っています。米国依存を減らすための国産技術スタック構築を進める一方、完全な遮断は避け、必要な分野では限定的な接続を維持しています。UNCTADはこれを「選択的グローバリゼーション」と表現し、世界経済が複数の技術圏に分かれながらも、部分的に接続された状態が常態化すると指摘しています。

この管理されたデカップリングは、企業にとって最も厄介な不確実性をもたらします。突然の断絶ではないものの、制度変更は段階的かつ予告なく行われるため、従来の効率重視のサプライチェーンは機能しません。**米中関係の本質は、もはや衝突そのものではなく、その衝突をいかに管理し、相手の行動を制約するかという高度な制度競争に移行している**のです。

ルールの時代の終焉と『ディール型通商』の台頭

2026年の国際通商を特徴づける最大の変化は、ルールに基づく秩序の実質的な終焉と、国家間の力関係を前提とした「ディール型通商」への移行です。第二次大戦後の自由貿易体制を支えてきたWTOは、上級委員会の機能停止が長期化し、紛争解決やルール更新という中核機能を果たせなくなりました。

IMFやUNCTADも、現在の貿易摩擦の多くがWTO協定の枠外で発生している点を問題視しています。結果として各国は、共通ルールの解釈を争うのではなく、関税・補助金・輸出管理を交渉材料に用い、二国間または小規模な枠組みで取引条件を詰める方向へと舵を切りました。

この変化を最も鮮明に示すのが、米国通商政策の転換です。ジェミソン・グリア通商代表が主導するいわゆる「ターンベリー体制」では、最恵国待遇は事実上形骸化し、関税は恒常的な交渉カードとして扱われています。日本を含む同盟国であっても、市場アクセスは自動的に保障されるものではなくなりました。

| 項目 | ルール型通商 | ディール型通商 |

|---|---|---|

| 交渉の基盤 | 多国間協定と共通ルール | 二国間交渉と力関係 |

| 関税の位置付け | 例外的措置 | 常時交渉カード |

| 企業の前提 | 予見可能性重視 | 継続的な条件交渉 |

象徴的なのは、2025年の米中限定合意です。追加関税の一時停止という「休戦」は成立しましたが、法的拘束力のある包括協定ではなく、政治判断次第でいつでも覆り得る合意でした。2026年初頭の半導体通関拒否事例が示すように、合意の有無よりも、その時点での交渉力が優先される状況が常態化しています。

このディール型通商の本質は、通商と安全保障、産業政策を切り離さない点にあります。OECDやPwCの分析によれば、近年導入された貿易措置の多くは、経済合理性よりも戦略的依存関係の調整を目的としています。企業は価格や品質だけでなく、自国経済への貢献度や供給網上の役割まで評価対象に含められるようになりました。

その結果、日本企業に突き付けられているのは「契約が守られるか」ではなく、「自社が交渉の場でどれだけ必要とされるか」という問いです。ルールに依存したビジネスモデルは通用しなくなり、通商環境そのものが動的な交渉空間へと変質したことを、2026年は決定的に示す年となりました。

CBAM本格適用が日本企業にもたらす現実的インパクト

2026年から本格適用フェーズに入ったEUのCBAMは、日本企業にとって理念的な環境規制ではなく、収益構造と取引継続を直接左右する実務上の制約として現れています。最大の特徴は、関税のように一律で分かりやすいコストではなく、排出量データの精度や提出体制そのものが競争条件になる点です。

欧州委員会の制度設計によれば、CBAMはEU-ETSの炭素価格を基準に調整されますが、日本の炭素価格水準は依然としてEUより低く、その差額分が実質的な追加負担となります。経団連の試算では、鉄鋼やアルミなどエネルギー集約型製品では、最終製品価格の数%から一割超のコスト増が生じ得るとされています。

| 影響領域 | 具体的な変化 | 企業経営への含意 |

|---|---|---|

| 価格競争力 | EU-ETSとの差額負担が発生 | 欧州向け利益率の恒常的低下 |

| データ対応 | 実排出量に基づく厳格な報告義務 | 対応遅延が即取引停止リスクに直結 |

| 取引評価軸 | 技術力より算定・開示能力が重視 | サプライヤー選別の基準変化 |

特に現実的な影響として顕在化しているのが、いわゆる「データ障壁」です。欧州委員会のガイダンスでは、デフォルト値の適用は例外扱いとされ、実測値を提出できない企業ほど不利な炭素コストを負う設計になっています。複数の商社関係者によれば、二次・三次サプライヤーまで含めた排出量把握ができない企業は、見積段階で排除される事例が2026年に入り増加しています。

実際、日本の素材メーカーD社では、欧州の大口顧客から排出量データ提出を求められた際、算定体制の未整備を理由に受注を失いました。代替先となったのは、技術力では劣るもののCBAM対応システムを整えていた競合企業であり、環境ガバナンス力が市場アクセスを決定づけることを象徴する事例です。

一方で、CBAMは単なる防御対応にとどまりません。経済産業省や欧州の政策研究機関によれば、低炭素製品は価格転嫁が一定程度許容されやすく、グリーン・スチールや低炭素アルミといった分野では、環境性能そのものが付加価値として評価され始めているとされています。CBAMは、日本企業に対し、脱炭素投資をコストではなく競争戦略へと転換できるかどうかを突き付ける現実的な試金石になっています。

自動車産業を直撃する関税・数量規制の新潮流

2026年の自動車産業は、関税と数量規制が同時に強化されるという、かつてない通商環境に直面しています。従来の関税は価格調整の問題でしたが、現在はどの車種を、どれだけ、どの条件で売れるのかまで国家が管理する段階に入っています。特に米国と欧州では、安全保障や国内雇用を名目に、自動車市場そのものを設計し直す動きが顕著です。

米国では1962年通商拡大法232条に基づく追加関税が本格化し、2025年末以降、トラックや特定部品に25%という極めて高い関税が課されています。JETROや米商務省の資料によれば、この関税は完成車だけでなくエンジンやトランスミッションといった基幹部品にも及び、完成車の現地生産率が低いメーカーほど利益が急減する構造を生んでいます。トヨタが工程改善と調達改革で約15%分の影響を吸収した一方、他社では米国向けモデルの販売停止が相次ぎました。

欧州市場では、より巧妙な数量管理が進んでいます。直近の自由貿易協定では、年間25万台という輸入枠が設定され、その内訳も内燃機関車とEVで厳格に区分されています。さらに1万5千ユーロ未満の低価格帯車両は関税削減の対象外とされ、これは中国製EVを主眼としつつも、日本の軽自動車やエントリーモデルにも直接的な制約となっています。

| 地域 | 主な措置 | 自動車産業への影響 |

|---|---|---|

| 米国 | 最大25%の追加関税 | 対米輸出モデルの採算悪化、現地生産圧力の増大 |

| EU・英国 | 年間数量枠と価格条件 | 販売台数の上限管理、低価格車の市場排除 |

注目すべきは、これらの措置が一時的な保護ではなく、恒常的な交渉カードとして制度化されている点です。欧州委員会の通商担当者は、数量枠を「市場安定のための調整弁」と位置付けており、景気や政治状況に応じて柔軟に運用する姿勢を示しています。これは企業側から見れば、将来の販売計画そのものが政策リスクに左右されることを意味します。

結果として、自動車メーカーの競争軸は性能や価格だけでなく、現地雇用への貢献度、サプライチェーンの透明性、政策目標との整合性へと拡張しています。関税と数量規制は単なるコストではなく、市場参加の資格条件となりつつあります。この新潮流を読み誤れば、技術力があっても市場から静かに締め出される時代に入ったと言えるでしょう。

半導体とAIに見るテクノロジー貿易の分断

2026年において、半導体とAI分野はテクノロジー貿易の分断を最も象徴する領域となっています。安全保障を理由とした輸出管理は先端チップにとどまらず、**汎用的なレガシー半導体やデータ基盤そのもの**へと拡張し、従来の自由貿易の前提を根底から揺さぶっています。

国連貿易開発会議によれば、現在は世界貿易量の約3分の2が何らかの技術規制の影響下にあり、半導体とAIはその中心に位置づけられています。特に米中間では、チップ、ソフトウェア、クラウドまで含めた技術体系全体を囲い込む動きが加速し、相互運用性を前提としたグローバル市場は急速に縮小しています。

| 観点 | 米国主導スタック | 中国主導スタック |

|---|---|---|

| 中核技術 | 先端GPU、EDA、クラウドAI | 国産AIチップ、独自クラウド |

| 政策手段 | 輸出管理・同盟国連携 | 行政指導・自国優先調達 |

| 企業への影響 | 市場アクセスは条件付き | 外国企業の参入制限 |

この分断を象徴する事例として、2026年1月に発生したNvidia製H200プロセッサの中国税関による通関拒否があります。形式上は手続き上の問題とされましたが、実態は米国の輸出規制に対する行政的な対抗措置と受け止められ、**半導体供給が地政学リスクに直結する現実**を世界に示しました。

影響は先端分野に限りません。自動車や家電に不可欠なレガシー半導体でも、中国の自国製優先調達や、米国による追加関税検討が進み、日本企業は供給網の二重化を迫られています。PwCの地政学リスク分析でも、こうした重複投資はコスト増だけでなく、経営判断の複雑化を招くと指摘されています。

さらにAI分野では、データローカライゼーションやソースコード開示要求が新たな非関税障壁として機能しています。データ主権を巡る規制は、AIモデルの学習や運用を国境内に閉じ込め、**技術革新のスピードそのものを分断する効果**を持ちます。日本企業にとっては、どの技術圏で開発・提供するかという選択が、単なるIT戦略ではなく通商戦略そのものとなっているのです。

グローバル・バリューチェーン再編とフレンド・ショアリング

2026年の国際経済において、グローバル・バリューチェーンの再編はもはやコスト最適化の問題ではなく、地政学リスクと経済安全保障を内包した経営判断の核心になっています。UNCTADによれば、世界貿易の約3分の2が何らかの非関税規制の影響を受ける状況となり、単一国依存の供給網は構造的な脆弱性を抱えることが明確になりました。こうした環境下で注目されているのが、価値観や安全保障上の利害を共有する国・地域に生産や調達を分散させるフレンド・ショアリングです。

フレンド・ショアリングは、単なる中国代替ではありません。**信頼できる制度、通商ルールの予見性、制裁リスクの低さ**を基準にサプライチェーンを再設計する考え方であり、結果としてニアショアリングとも結びついています。実際、UNCTADのデータでは、米国向け供給拠点としてのメキシコ、アジアではベトナムが突出した投資流入を記録しました。一方で、中国からメキシコを経由する迂回輸出は、原産地規則の厳格化によりマイナス成長に転じており、形式的な拠点移転では通用しない現実が浮き彫りになっています。

| 観点 | 従来型GVC | 2026年型GVC |

|---|---|---|

| 最重視要素 | コスト効率 | 強靭性と信頼性 |

| 拠点配置 | 単一国集中 | 複数国分散 |

| 主なリスク | 物流・災害 | 制裁・規制・地政学 |

日本企業にとって重要なのは、拠点を移すこと自体よりも、供給網の中でどのような役割を担うかです。経済産業省の政策文書でも強調されている通り、**代替不可能な部材、素材、工程を押さえる「不可欠性」戦略**は、関税や輸出規制への耐性を高めます。実際、精密材料や製造装置で高い世界シェアを持つ日本企業は、最終製品の生産地が変わっても取引から排除されにくい立場を維持しています。

また、フレンド・ショアリングはコスト上昇を伴う一方で、投資の安定性というリターンをもたらします。IMFやOECDの分析でも、地政学的に安定した国への直接投資は収益の変動幅が小さく、中長期の企業価値向上につながると指摘されています。**効率から強靭性へという価値基準の転換**こそが、2026年のGVC再編を読み解く最大のポイントであり、日本企業が世界市場で存在感を保つための現実的な道筋と言えます。

グローバルサウスの台頭と新たな参入障壁

2026年の国際通商において、グローバルサウスの存在感は量・質の両面で決定的に高まっています。UNCTADによれば、途上国同士による南南貿易は2025年時点で6.8兆ドルに達し、途上国全体の輸出の57%を占めるまでに拡大しました。これは先進国市場への依存から脱却し、地域内で価値を循環させる構造が定着しつつあることを示しています。

特にASEAN、中東、アフリカでは、インフラ投資と人口増加を背景に、域内バリューチェーンが急速に深化しています。アフリカ大陸自由貿易圏の段階的実装により、域内関税の削減と物流の改善が進み、日本企業にとっても新たな需要の塊として映ります。ただし、この成長市場は決して「開かれた楽園」ではありません。

多くの国が採用しているのが、自国産業の育成を最優先する開発優先主義です。具体的には、一定比率以上の現地調達を義務付けるローカルコンテンツ要求や、重要鉱物の未加工輸出禁止が代表例です。IEAが指摘するように、リチウムやコバルトなどの需要はエネルギー転換に伴い急増しており、資源国は付加価値を国内に留めるため輸出管理を強化しています。

こうした措置は、表面的には工業化支援策ですが、実態としては先進国企業に対する強力な参入条件となります。製品を輸出するだけでは市場に入れず、現地生産、技術移転、人材育成まで含めた包括的な関与が求められます。

| 障壁の類型 | 主な内容 | 企業への影響 |

|---|---|---|

| ローカルコンテンツ要求 | 部品や原材料の一定割合を国内調達 | サプライチェーン再設計と投資負担増 |

| 資源輸出規制 | 未加工資源の輸出禁止・制限 | 上流工程への進出が不可避 |

| 外貨・輸入管理 | 債務問題に伴う輸入許可制 | 代金回収・取引継続リスク |

さらに見逃せないのが、債務問題を抱える国々による輸入制限です。IMFや国連が警鐘を鳴らすように、財政余力の低下は外貨管理の厳格化につながり、日本の中堅・中小企業にとっては、契約後に突然条件が変わるリスクを孕みます。

一方で、グローバルサウスは単なるリスクの集合体ではありません。現地の産業政策と歩調を合わせ、雇用創出や技術高度化に貢献できる企業は、事実上の優遇パートナーとして扱われます。**市場参入の鍵は、価格や品質ではなく、相手国の発展戦略にどれだけ組み込まれるか**に移りつつあります。

2026年時点で明確なのは、グローバルサウスが「次の成長市場」であると同時に、「最も戦略眼を問われる市場」になったという現実です。短期的な輸出拡大ではなく、長期的な信頼と現地化を前提としたビジネスモデルこそが、新たな参入障壁を越える唯一の手段になっています。

日本企業に求められる『不可欠性』という戦略軸

2026年の通商環境において、日本企業にとって最も現実的かつ強力な防御策が「不可欠性」を戦略軸に据えることです。不可欠性とは、単に品質が高い、シェアが大きいという次元を超え、サプライチェーン全体において代替が極めて困難である状態を意味します。関税や輸出規制が恣意的に運用される時代において、不可欠な存在である企業は、交渉の対象ではなく前提条件として扱われます。

経済産業省が2026年の通商政策で「国内の不可欠性強化」を明示的に掲げた背景には、こうした現実があります。WTOルールが機能不全に陥る中、最恵国待遇による平等な市場アクセスはもはや期待できません。それでも各国が容易に排除できないのが、特定工程や重要材料、精密装置などに深く組み込まれた不可欠なプレイヤーです。

実際、半導体製造装置や高機能素材の分野では、日本企業が世界シェアの過半を握る工程が複数存在します。IEAやUNCTADの分析でも、先端分野ほどサプライチェーンの集中度が高く、一部の国・企業への依存が不可避であると指摘されています。この依存関係こそが、制裁や関税をためらわせる抑止力として機能します。

不可欠性は、完成品よりも中間財やプロセス技術で発揮されやすい点も重要です。自動車や電子機器の完成品は代替が可能でも、その内部で使われる特殊鋼材、化学材料、製造装置は簡単に切り替えられません。CBAM対応でも、排出量算定に必要な計測技術やデータ管理基盤を提供できる企業は、取引継続の鍵を握っています。

| 不可欠性が生まれる領域 | 具体的内容 | 通商上の効果 |

|---|---|---|

| 重要材料 | 高純度素材、特殊合金 | 代替調達困難による排除回避 |

| 製造装置 | 半導体・電池製造工程 | 輸出規制下でも交渉力を保持 |

| プロセス技術 | 品質・環境管理ノウハウ | 規制対応の前提条件になる |

さらに近年は、不可欠性の範囲が物理的なモノから知的資産へと拡張しています。GartnerやPwCが指摘するように、設計データ、制御ソフト、保守アルゴリズムといった無形要素が製造プロセスに深く組み込まれるほど、関税の影響を受けにくい収益構造が形成されます。これは「モノを売る」企業から「工程を支える」企業への進化とも言えます。

不可欠性を高めるために重要なのは、全方位での競争ではありません。限られた分野に資源を集中し、世界の特定工程で欠けてはならない存在になることです。管理された貿易の時代において、日本企業が生き残る条件は、市場で選ばれることではなく、排除できない存在になることにあります。

2026年通商政策に見る日本の官民連携の方向性

2026年の通商政策において、日本の最大の特徴は、官と民が役割を明確に分担しながら、同じ地政学的現実を前提に行動している点にあります。自由貿易の理念を掲げるだけでは市場アクセスを守れない時代において、政府は「交渉力と制度設計」、企業は「現場での適応と価値創出」を担う構図が鮮明になっています。

経済産業省が2026年に再改訂した経済安全保障関連のアクションプランでは、従来の輸出振興や関税交渉に加え、サプライチェーンそのものを通商政策の対象として位置付けています。IMFやUNCTADが指摘するように、非関税障壁が世界貿易量の大部分に影響を与える中、日本政府は企業単独では対応が難しい規制情報、原産地規則、環境・技術基準への対応を制度面から下支えしています。

具体的には、CBAMや米国の輸出管理のような高度に専門化した規制に対し、政府が一次情報を整理し、業界別に解釈指針を示すことで、企業の対応コストを下げる仕組みが整えられました。JETROやNEDOを通じた実務支援は、単なる相談対応ではなく、通商リスクを前提にした事業設計そのものに踏み込む段階に入っています。

| 官の役割 | 民の役割 | 2026年の具体像 |

|---|---|---|

| 制度設計・交渉 | 事業戦略の再構築 | 環境・安保規制を前提にした市場選択 |

| 情報集約・発信 | 現場データの提供 | CBAM排出量算定や原産地管理の高度化 |

| 財政・保険支援 | 投資判断 | 拠点分散やフレンド・ショアリング |

一方で企業側にも変化が求められています。経団連が示す提言でも強調されている通り、企業は規制を「外生的リスク」として受け身で捉えるのではなく、自社の技術や供給能力を外交カードにならない不可欠性へと昇華させることが期待されています。政府の交渉力は、民間が持つ代替不可能な価値によって初めて実効性を持つためです。

2026年の官民連携は、護送船団的な支援や一体化とは異なります。むしろ、冷静な役割分担と情報共有を通じて、変化する国際秩序に適応するための「戦略的な距離感」が重視されています。WTOが機能不全に陥る中でも、日本が一定の市場アクセスと交渉余地を維持できている背景には、官と民が同じ現実認識を持ち、同時に動いている点があると言えるでしょう。

参考文献

- OWLS Consulting Group:2026年地政学・経済安全保障 クリティカル・トレンド|レポート

- International Monetary Fund:World Economic Outlook Update, January 2026: Global Economy: Steady amid Divergent Forces

- UNCTAD:Global Trade Update (January 2026): Top trends redefining global trade 2026

- Xpert.Digital:NvidiaのH200プロセッサ 米国の致命的な誤算? 北京は形勢を逆転させ

- エネガエル:2026年 炭素国境税(CBAM)完全攻略ガイド 日本企業が今すぐやるべき対策と新価値創造の秘策

- JETRO:トランプ関税後の日本企業による対米投資動向 | 第2次トランプ政権下の新潮流を読み解く

- 経済産業省:経済安全保障に関する産業・技術基盤強化 アクションプラン再改訂にむけて